La cantidad de monedas disponibles en billeteras ilíquidas es mucho más alta (77%) enla actualidad que en 2017. Por eso, solo 3,4 millones de bitcoins están disponibles (líquidos) para atender la creciente demanda

***

Para el momento en que escribimos esta nota, el precio de Bitcoin (BTC) supera los USD 18.000, lo que rememora para muchos la famosa subida de precios de finales de 2017, cuando la criptomoneda insignia casi alcanzó USD $20.000 antes de provocar una drástica y generalizada caída en 2018.

En su último reporte, la firma líder en análisis de cadenas de bloques Chainalysis, intenta explicar la razón detrás del actual mercado alcista y por qué es muy diferente del aumento de 2017, que después redujo el mercado de capitalización a USD $190.000 millones.

4 diferencias del aumento de Bitcoin 2020 vs 2017

Comparar 2020 con 2017 podría parecer un pensamiento lógico en este momento, pero para Chainalysis el aumento de precios actual difiere en algunos aspectos. A continuación, describimos cuáles son esas condiciones subyacentes que impulsaron el aumento de precios de Bitcoin ahora, y cuatro diferencias clave respecto a 2017:

1. Iliquidez deBitcoin

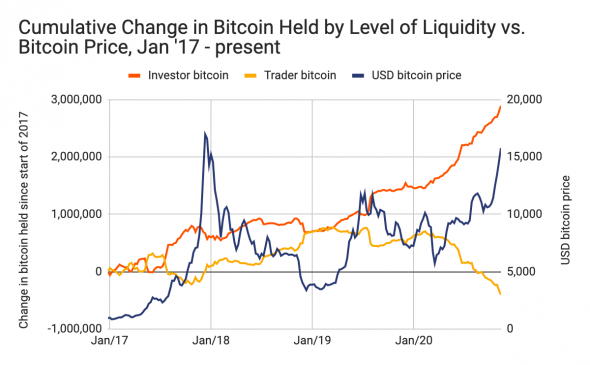

La demanda de Bitcoin está aumentando en un momento en el que la criptomoneda cumple concierto criterio de escasez. Es decir, mientras que la oferta total de Bitcoin crece cada día, la cantidad real disponible para comprar depende de si los poseedores quieren venderla. Chainalysis lo cuantificó mediante la comparación entre:

- Cantidad de Bitcoin alojado en carteras que envían menos del 25% de Bitcoin que han recibido alguna vez (Bitcoin ilíquido o resguardado por el inversor), frente a

- Cantidad de Bitcoin guardado en carteras que envían más que eso (Bitcoin líquido o resguardado por el comerciante).

Justo ahora, la cantidad de Bitcoin líquido es similar a la de 2017, dice Chainalysis, pero la cantidad de monedas disponibles en billeteras ilíquidas es mucho más alta, representando actualmente un 77% de los 14,8 millones bitcoins minados que no se han categorizado como perdidos. Esto significa que dichas monedas no se han movido desde sus actuales direcciones en cinco años o más.

Lo anterior trae como consecuencia que apenas 3,4 millones de bitcoins estén disponibles para atender a los compradores mientras la demanda crece. Esto último se puede evidenciar por el movimiento creciente de monedas hacia los exchanges y a la intensidad del comercio (trade intensity) últimamente en dichos sitios, la cual mide el número de veces que cada Bitcoin depositado en un exchange es intercambiado antes de moverse fuera de la plataforma. Actualmente, la métrica se encuentra en un 38% por encima del promedio diario de 180 días.

2. Institucionales a la vanguardia en 2020

Si la iliquidez del Bitcoin fue importante por ser la diferencia No. 1, la siguiente representa para Chainalysis la principal diferencia quizás, con respecto al 2017. En esa época, la demanda provino de los propios fondos de inversores minoristas. Ahora, desde el millonario Paul Tudor Jones, hasta corporaciones como Square, que invirtió USD $50 millones (1% del total de sus activos totales), están dando a entender que el interés en comprar Bitcoin proviene actualmente de inversores institucionales, quienes parece estar impulsados por el deseo de protegerse contra la incertidumbre macroeconómica, agravada este año por Covid19.

- Inversionista Paul Tudor Jones revela cuánto ha invertido en Bitcoin

- Square, compañía de Jack Dorsey, invierte USD $50 millones en Bitcoin

Los datos también confirman esta historia de inversión institucional:

Dos evidencias

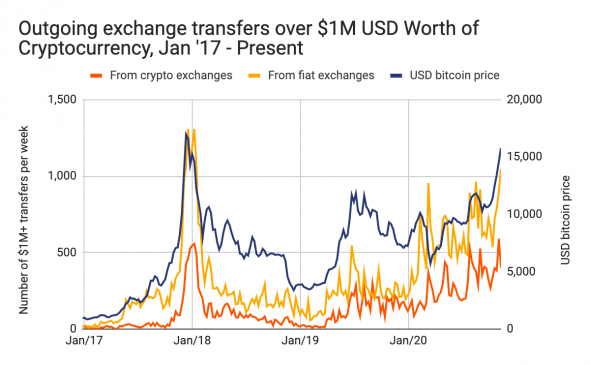

Por un lado, Chainalysis observa un aumento en las transferencias de alto valor enviadas desde los exchanges en 2020, lo que sugiere que los individuos detrás de estas transferencias tienen más dinero para gastar, como se esperaría cuando se involucren grandes inversores.

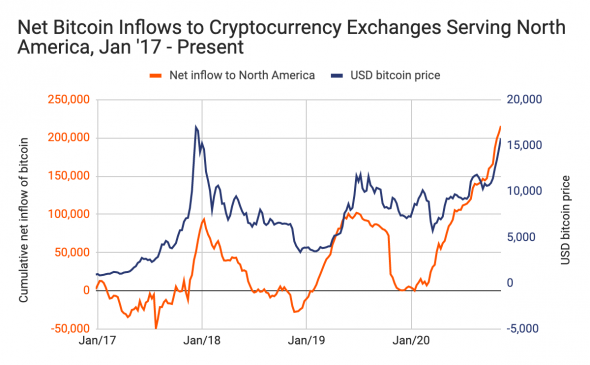

Por otra parte, Chainalysis dijo que también observan grandes flujos de entrada a los exchanges que sirven principalmente a Norteamérica durante este aumento en comparación con 2017. Ese año, la actividad comercial en Asia impulsaba más el mercado.

Según Chainalysis, los exchanges norteamericanos han estado en beneficio todo el tiempo, con flujos de entrada disparándose a niveles más altos que en cualquier otro punto de 2017, época en la que estuvieron en pérdida al principio del aumento. Esto se debe, dice la firma de datos, a que los inversores institucionales de Norteamérica y Europa que impulsan el aumento actual, tienen más probabilidades de comprar Bitcoin en estos exchanges, tanto por facilidad de uso como por razones regulatorias.

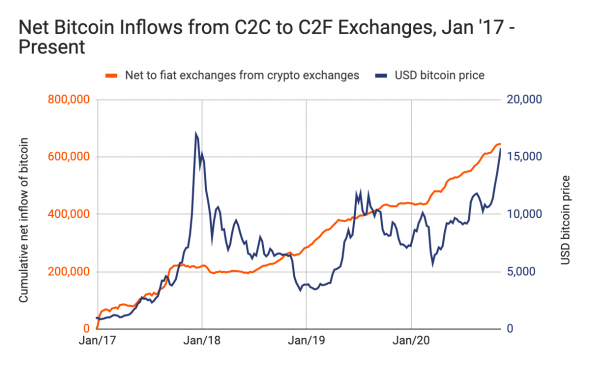

3. Aumentan entradas netas en exchanges C2F

De forma similar, también se observaron entradas netas mucho más altas en los exchanges que permiten operaciones criptográficamente seguras (de cripto a fiat o C2F) en comparación con 2017:

Este dato indica, según Chainalysis, que los exchanges C2F cobraron mayor relevancia en este aumento respecto a los exchanges criptográficos (cripto a cripto o C2C), los cuales impulsaron más el mercado en 2017. Combine esto con la acumulación de Bitcoin por inversores que buscan mantenerse durante largos periodos de tiempo, y tendrá a los responsables de gran parte de la demanda actual:

- Grandes compradores de Bitcoin por primera vez.

- Tenedores de moneda fiat que buscan Bitcoin como cobertura contra tendencias macroeconómicas.

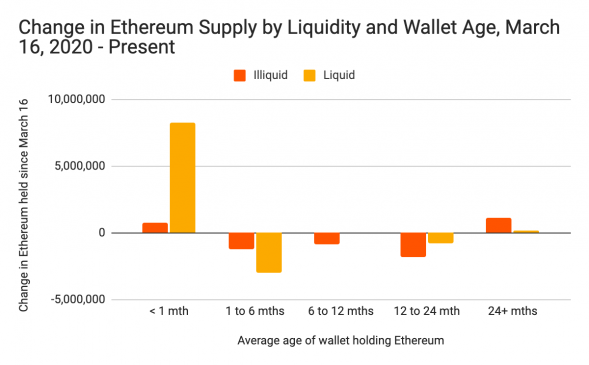

4. Bitcoin más ilíquido que Ethereum

Chainalysis dijo que la visión de los inversores de Bitcoin como un activo de refugio seguro se hace más clara cuando comparamos su uso este año con el de Ethereum (ETH). De nuevo, la data muestra que más Bitcoin se está volviendo ilíquido a medida que se mueve en carteras que envían muy poco del Bitcoin que adquieren. Ethereum, en cambio, se está volviendo más líquido, moviéndose tanto en carteras con alto volumen de comercio como en las muy nuevas:

De acuerdo al gráfico, más de 8 millones de ETH se movieron desde mediados de marzo en carteras líquidas de menos de un mes de antigüedad. Esto representa un cambio estructural jamás visto en la forma en que se utiliza Ethereum en carteras jóvenes que se comercializan con frecuencia. Para Chainalysis, DeFi está impulsando este nuevo caso de uso, ya que los usuarios están enviando el Ether a protocolos DeFi para buscar rendimiento en diversos activos.

Cabe destacar que esta diferencia en el uso de Ethereum no existía en 2017. Ahora, el desarrollo de casos de uso distintos para Bitcoin y Ethereum sugiere un mercado más maduro. Esto era de esperarse dada la afluencia de inversores institucionales que impulsan el actual aumento de precios de Bitcoin.

Bueno para la industria cripto

No se sabe si los precios seguirán subiendo. No obstante, la anterior comparación de esta subida con la de 2017 sugiere que los inversores se han vuelto más inteligentes y estratégicos. A juicio de Chainalysis, estos inversores están comprando Bitcoin para satisfacer un caso de uso específico en lugar de especular con el nuevo activo caliente.

Si Bitcoin puede continuar siendo una cobertura efectiva contra las tendencias macroeconómicas, Chainalysis cree que cada vez más inversores institucionales pondrán dinero en el activo, lo que llevará a una adopción aún más generalizada.

Lecturas recomendada

- Último informe trimestral de Grayscale muestra aumento de inversión institucional en Bitcoin

- 73% de los millonarios invirtieron o planean invertir en criptomonedas, según encuesta global

Fuentes: Chainalysis, BTC Manager, Archivo de DiarioBitcoin.

Artículo de Arnaldo Ochoa/ DiarioBitcoin.

Imagen de Unsplash

ADVERTENCIA: Este es un artículo de carácter informativo. DiarioBitcoin es un medio de comunicación, no promociona, respalda ni recomienda ninguna inversión en particular. Vale señalar que las inversiones en criptoactivos no están reguladas en algunos países. Pueden no ser apropiadas para inversores minoristas, pues se podría perder el monto total invertido. Consulte las leyes de su país antes de invertir.

Artículos Relacionados

Bitcoin

Bitcoin

Los ETF Bitcoin superan los USD $100 mil millones en activos bajo gestión

Bitcoin

Bitcoin

MicroStrategy vende más notas para comprar Bitcoin mientras entra en el top 100 mayores compañías de EEUU

Bitcoin

Bitcoin

Bitcoin al alza: Tudor Jones apuesta USD $230 millones en el ETF Bitcoin de BlackRock

Empresas

Empresas