La compañía dijo que usaría el dinero para financiar investigación en Inteligencia Artificial (IA) y en Blockchain, así como para pagar deudas

***

Canaan Creative, el fabricante de mineros Bitcoin de Avalon y uno de los fabricantes de equipos de minería más grandes del mundo, acaba de presentar formalmente otro intento de salir a bolsa, esta vez en los EE UU.

Según Coindesk, el prospecto de Oferta Pública Inicial (IPO) de Canaan presentado ante la Comisión de Bolsa y Valores de EE UU (SEC) el 28 de octubre indica que tiene la intención de cotizar en NASDAQ con el nombre CAN y establece un monto de marcador de posición de USD $ 400 millones para el aumento. El monto final del aumento previsto, la valoración y la oferta de precio por acción no se han decidido en esta etapa.

De acuerdo a Reuters, la compañía con sede en Hangzhou, China, que se describe a sí misma como el segundo fabricante de máquinas de minería de Bitcoin más grande del mundo en su folleto, dijo que usaría el dinero para financiar investigación en Inteligencia Artificial (IA) y en Blockchain, así como para pagar deudas.

Las cifras hablan

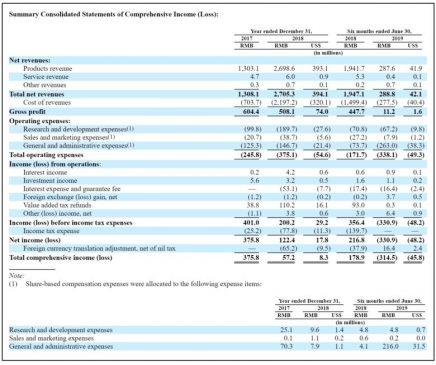

La presentación muestra que el fabricante de mineros de Bitcoin tuvo una pérdida de USD $ 45,8 millones durante los seis primeros meses de 2019, sobre una facturación de USD $ 42,1 millones. Esto, en comparación a una ganancia de USD $ 25 millones, luego de facturar USD $ 275 millones para el mismo período en 2018.

Canaan dijo que el ingreso neto en todo el año 2018 fue de USD $ 8,3 millones sobre una facturación de USD $ 394 millones. En particular, Canaan tuvo una pérdida neta de USD $ 16,7 millones solo en la segunda mitad del mismo año.

Lo anterior se debió a que el precio de Bitcoin se desplomó en la segunda mitad de 2018 de más de USD $ 6.000 a alrededor de USD $ 3.000, lo que hizo que muchos mineros de Bitcoin no fuesen rentables para operar.

A la tercera la vencida

La presentación marca el tercer intento de Canaan en sus esfuerzos por salir a bolsa, después de su primer y segundo intento en China y Hong Kong , respectivamente, ambos fracasando debido a las incertidumbres del mercado.

Los medios de comunicación chinos fijaron este mes la valoración de Canaan entre USD $ 2 mil millones y USD $ 3 mil millones, con 126 millones de acciones por emitir.

La compañía comenzó a considerar intentar de nuevo en China o los EE UU a principios de este año y, según los informes, presentó un borrador de folleto confidencial en julio ante la SEC. Pero un formulario formal del tipo F-1 no se hizo público hasta hoy.

Demanda en alza

El aumento de precios de Bitcoin este año ha provocado que la demanda de equipos de minería de Bitcoin supere el suministro disponible de varios de los principales fabricantes de mineros, lo que posteriormente condujo a un aumento de las ventas para fabricantes líderes como Bitmain, Canaan y MicroBT.

Por ejemplo, MicroBT, el fabricante de WhatsMiner, espera ingresos de USD $ 400 millones solo para el tercer trimestre de 2019.

Bitmain, por otro lado, también está tratando de salir a bolsa en los EE. UU. luego de que su tan esperada IPO fracasara en Hong Kong, ya que el exchange local y los reguladores seguían teniendo dudas sobre su sostenibilidad.

En julio, según informó DiarioBitcoin, Canaan Creative presentó una solicitud de forma confidencial para realizar IPO en EE.UU.

Versión de Arnaldo Ochoa /DiarioBitcoin.

Imagen de web de Canaan

ADVERTENCIA: DiarioBitcoin ofrece contenido informativo y educativo sobre diversos temas, incluyendo criptomonedas, IA, tecnología y regulaciones. No brindamos asesoramiento financiero. Las inversiones en criptoactivos son de alto riesgo y pueden no ser adecuadas para todos. Investigue, consulte a un experto y verifique la legislación aplicable antes de invertir. Podría perder todo su capital.

Artículos Relacionados

Bitcoin

Bitcoin

Fidelity lanza nuevo plan de jubilación que invierte en Bitcoin y Ethereum

Análisis de mercado

Análisis de mercado

Bitcoin salta a USD $87.000 en el ‘Día de la Liberación’ de Trump

Bitcoin

Bitcoin

Compañía india Jetking planea recaudación para comprar Bitcoin

Bitcoin

Bitcoin